Банк

В Ярославле Кировский районный суд вынес приговор управляющему операционным офисом банка по уголовному делу о превышении должностных полномочий. Об этом сообщили в пресс-службе областной прокуратуры.

В суде установлено, что с 2020-го по 2021 год обвиняемый, превышая должностные полномочия, навязывал клиенту банка дополнительные условия по кредитному договору, а также создавал препятствия в пользовании денежными средствами в рамках кредитной линии.

Мужчину признали виновным в совершении преступлений по статьям «Разглашение банковской тайны» и «Превышение должностных полномочий». 22 марта суд назначил обвиняемому наказание в виде двух лет лишения свободы условно с испытательным сроком два года.

Читайте новости в социальных сетях! Подписывайтесь на «Яркуб» во «ВКонтакте» и «Телеграме».

В одном из самых красивых сёл Ярославской области и всей России — Вятском — двумя достопримечательностями станет больше. Здесь готовят к открытию ретро-отделение банка, а по соседству с ним — стилизованное под старину почтовое отделение.

Офис банка разместится в старинном купеческом особняке. Исторический офис откроется в марте и станет единственным сельским в России. В помещении разместится также собственная музейная экспозиция.

Рядом с банком в историческом здании находится почта. Отделение связи здесь открыто с 1876 года. Недавно дом пережил реконструкцию, был стилизован под старину и теперь готов принимать посетителей почты.

Таким образом, современные банковские и почтовые услуги люди будут получать в атмосфере рубежа XIX-XX веков. Новые локации призваны стать дополнительным стимулом побывать в Вятском.

В дальнейших планах — организация в исторической части села пешеходной зоны и установка ретро-фонарей.

Фото: пресс-служба правительства Ярославской области, ИКК «Вятское»

Читайте новости в социальных сетях! Подписывайтесь на «Яркуб» во «ВКонтакте» и «Телеграме».

В воскресенье, 18 февраля, в Ярославской области 22-летний мужчина устроил дебош в отделении Сбербанка. Об этом стало известно в социальных сетях.

Молодой человек днём прогулялся по улице Рыбинское шоссе Углича, разбивая попутно окна в нескольких нежилых помещениях, а затем пошёл в отделение банка, чтобы продолжить вандализм там. Его действия попали на запись камер видеонаблюдения.

На кадрах видно, как мужчина сначала кидает мусорки в стену, пытаясь сбить с неё камеру. На полу брызги крови — дебошир чем-то поранился. Это произошло, по-видимому, когда он разбивал окна в других помещениях.

— В ОМВД России по Угличскому району поступило сообщение о том, что мужчина в состоянии алкогольного опьянения разбил окна нежилых помещений на улице Старостина и Рыбинском шоссе Углича. Мужчина задержан и доставлен в отдел для дальнейших разбирательств, — сообщили в полиции.

Видео: Типичный Углич / ВКонтакте

Читайте новости в социальных сетях! Подписывайтесь на «Яркуб» во «ВКонтакте» и «Телеграме».

В Ярославле возбуждено уголовное дело в отношении двух парней, похитивших миллион рублей. Об этом рассказали в пресс-службе УМВД по региону.

В полицию ранее пришел мужчина, который сообщил, что прямо в помещении одного из банков в центре Ярославля потерял деньги в сумме одного миллиона рублей. Наличка каким-то образом выпала из незакрытой сумки. И вскоре пропала.

В ходе расследования полицейские установили, что деньги прихватили двое парней. Видимо, заметив выпавшие деньги, не растерялись, схватили их и быстро скрылись. Однако правоохранителям не составило труда вычислить злоумышленников. Ими оказались молодые люди 17 и 19 лет.

Следственные органы возбудили уголовное дело по статье «Кража, совершенная в крупном размере». Решается вопрос об избрании фигурантам меры пресечения. Устанавливаются все обстоятельства произошедшего.

Читайте новости в социальных сетях! Подписывайтесь на «Яркуб» во «ВКонтакте» и «Телеграме».

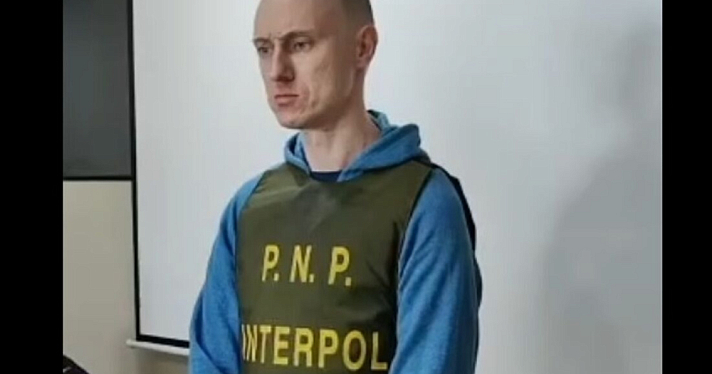

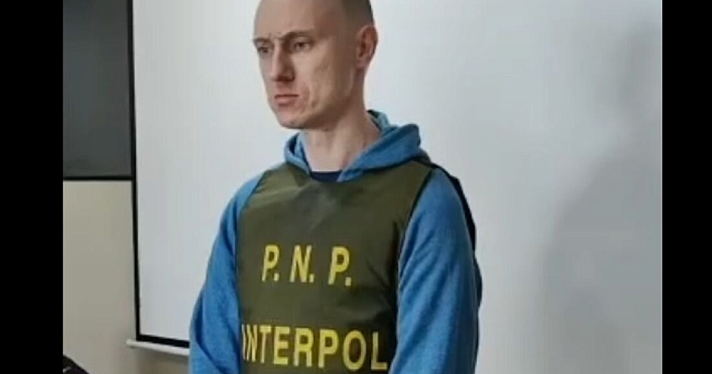

В Ярославле осудили 36-летнего Леонида Лаврова, которого обвинили в краже девяти миллионов рублей из хранилища банка, а также в покушении на мошенничество на сумму в 211 миллионов рублей.

По версии следствия, в 2016 году мужчина занимал должность ведущего специалиста по работе с клиентами филиала ПАО «Росгосстрах Банк». Тогда же он украл более девяти миллионов рублей из хранилища операционного офиса, а также пытался с сообщниками похитить более 211 миллионов рублей, принадлежащих страховой компании ООО «СК «РГС-Жизнь». В 2021 году мужчину задержали на территории Перу, после чего он был экстрадирован оттуда.

В пресс-службе областной прокуратуры сообщили, что Леониду Лаврову вынесли приговор в виде трех с половиной лет лишения свободы. Также его обязали выплатить долг перед банком.

Фото: Генпрокуратура РФ

Читайте новости в социальных сетях! Подписывайтесь на «Яркуб» во «ВКонтакте» и «Телеграме».

- Переводчик Джаухар Махмуд Дарага: «Русская литература глубоко проникла в сознание и мышление курдского народа»

- «Мне не нужно играть. Мои стихи — невыдуманные»: ярославский поэт о честности на сцене и в жизни

- «Мы создаём то, чего там нет, из того, что там есть». Большой разговор о ленд-арте с сотрудницей ЯХМ

- «В корпусах будущего „Альтаира“ бегали и играли в зэков». Интервью с автором книги о ярославских 90-х

- «Если пассажир зашёл в салон, он доверил тебе свою жизнь». Откровенный разговор с водителем электробуса из Ирака

- Театральная одиссея: интервью с автором романа «Окаянные гастроли» Ольгой Чередниченко

- Поэзия — это крик, который не дали выкрикнуть (18+)

Сколько у вас в кошельке банковских карт? Почти наверняка две или три, а то и больше. Один знакомый насчитал восемь и даже утверждал, что половину из них он использует. На одну получает зарплату, по другой заправляется — там кешбек на топливо. Еще одна — для интернет-покупок. Кредитка на всякий пожарный тоже имеется. Сколько нужно иметь современному человеку банковских карт для удовлетворения всех потребностей? И стоит ли обращать внимание на карты, которые лежат без дела?

С этими вопросами мы обратились к эксперту по платежным системам ярославского отделения Банка России Михаилу Трохалеву.

— Михаил, так сколько рядовому гражданину требуется карт?

— На этот вопрос ответить сложно. Все зависит от наших финансовых целей, степени рационального подхода к тратам. От уровня финансовой грамотности и освоения технологий это тоже зависит. То есть ответ на этот вопрос — индивидуальный для каждого.

— У Вас лично сколько карт? Откроете секрет?

— Открою — семь.

— И всеми пользуетесь?

— Всеми. Я рационален, поэтому каждая карта выполняет свою задачу. Ненужных, завалявшихся карт у меня нет. Но это еще и профессиональный подход — тестирую, делаю выводы, а затем — более тщательный выбор. Сейчас рынок банковских карт настолько широк, а сами карты настолько функциональны, что можно выбрать семь, а можно и одну-две, которые, в принципе, будут выполнять все задачи нашей повседневной финансовой жизни.

— Кстати, давайте эти задачи перечислим.

— Опять же, вопрос индивидуальный. Но большинство людей используют карту, чтобы оплатить товары и услуги, в том числе в интернете, сделать переводы знакомым и близким, при необходимости — снять наличные. И хорошо, если эти операции мы будем совершать без комиссий, а некоторые — еще и с доходом.

— Как много карт сейчас на руках у наших земляков?

— На конец первого полугодия на руках у ярославцев было более 3,2 миллионов банковских карт. Напомню, что общая численность населения в регионе — менее 1,2 милиона человек, включая младенцев, на которых карты не оформляются. И, кстати, только две трети карт от их общего количества жители региона использовали для совершения операций в последние три месяца.

— А число карт становится больше или рынок уже насыщен и остановился?

— Число карт растет. За год их общее количество выросло на 11 процентов, а вот число активных карт — лишь на пять процентов.

— Чем чреваты брошенные карты, которые лежат у людей без дела?

— Достаточно распространенная ситуация, когда некорректно закрытые или просто забытые нами банковские карты приводят к появлению долгов, а что еще хуже — испорченной кредитной истории. Поэтому всем советую произвести ревизию своих карт. Недостаточно просто заблокировать ненужную карту или дождаться, когда закончится срок ее действия. Чтобы избежать неприятных ситуаций в будущем, необходимо закрыть карту и счет, к которому она привязана. Если этого не сделать, то может расти долг за обслуживание карты, за дополнительные услуги — например, за страховки, за СМС-информирование об операциях по карте. Эти деньги списывают со счета, даже если никаких операций по карте не проходит. Так может появиться долг, который, если его вовремя не оплатить, отразится в кредитной истории. Поэтому главный вывод такой: если вы больше не собираетесь пользоваться какой-то картой, нужно, обратившись в банк, закрыть счет, к которому она привязана, и аннулировать карту. При этом обязательно сохраните справку о закрытии карты и счета. Она пригодится в случае, если в будущем банк предъявит вам какие-то требования или понадобится исправить ошибку в вашей кредитной истории.

— Давайте поговорим о тех картах, которые ярославцы используют. Какие операции они совершают чаще, какие реже?

— Количество и объемы безналичных финансовых операций, которые совершают жители региона по своим картам, стабильно растут. Так, если сравнивать с предыдущим годом, то почти на 14% выросло число оплат по карте за товары и услуги, на 3,3% — количество переводов. При этом на 9,4% снизилось число операций по снятию наличных.

— Если перевести эту статистику в рубли, сколько тратят ярославцы по картам?

— Общая сумма ежедневных покупок жителей региона по картам составляет более одного миллиарда рублей, а переводов — более 1,3 миллиарда рублей.

— Немалые деньги! И, как известно, за ними охотятся мошенники.

— К сожалению, это так. Коротко расскажу о новых моментах, которые призваны застраховать риски потери денег. С 1 октября 2023 года вступает в силу указание Банка России о минимальных требованиях к страхованию банковских карт. Полисы добровольного страхования должны не только защищать от потери карты или ее повреждения, но и включать другие риски — например, мошенническое списание денег. По таким страховым случаям установлен лимит выплаты в размере ста тысяч рублей. Если похищены деньги в пределах этой суммы, то страховщик возместит потери клиента в полном объеме. При этом можно предусмотреть и более высокий размер страхового возмещения. Урегулировать убыток страховщик должен в течение 30 дней после получения заявления от пострадавшего. И, конечно, если списание средств произошло не по вине держателя каты, то банк по закону обязан возвращать похищенные средства в полном объеме.

— Думаю, стоит напомнить, что делать в случае мошеннической атаки.

— Не вступать в коммуникацию по телефону или в мессенджерах с людьми, которые представляются сотрудниками службы безопасности банка, Центробанка, Следственного комитета, других структур. Ни в коем случае не сообщать свои личные (паспортные) и финансовые данные (информацию на лицевой и оборотной стороне карты, коды из смс-сообщений, пин-коды). Не совершать переводы и не брать кредиты по указанию третьих лиц. Перепроверять информацию о состоянии своего счета по телефону в своем банке. Срочно блокировать карту, если утечка данных произошла. Незамедлительно обращаться в полицию и свой банк с заявлениями в случае кражи денег. Будьте осторожны и бдительны в финансовых вопросах. Вам в помощь — информационно-просветительский портал Финкульт.инфо и наше приложение «ЦБ онлайн», где можно получить ответ на вопрос, как в чате, так и вживую от оператора.

Читайте новости в социальных сетях! Подписывайтесь на «Яркуб» во «ВКонтакте» и «Телеграме».

У города Ярославской области появилась своя монета. Теперь на памятных десяти рублях будет красоваться Рыбинск, который стал первым представителем региона в серии «Древние города России».

На реверсе монеты изображена городская панорама с главными символами Рыбинска — Волжским мостом и Спасо-Преображенским собором. Вверху размещен герб города. Кольцо монеты выполнено из стали с латунным покрытием, а внутренний диск — с никелевым. Первые монеты поступят в оборот в начале августа. Тираж составил миллион штук.

Как рассказала управляющая ярославским отделением Банка России Елена Бурмистрова, монета будет представлена жителям Рыбинска на праздновании Дня города.

Фото: Банк России

Читайте новости в социальных сетях! Подписывайтесь на «Яркуб» во «ВКонтакте» и «Телеграме».

Целых семь дней — с 17 по 23 июля 2023 года — жители Ярославской области в отделениях банков смогут без комиссии обменять скопившиеся дома металлические монеты на банкноты, зачислить их сумму на банковский счет или перевести на благотворительность. В регионе по инициативе отделения Банка России пройдет «Неделя мелочи».

Кроме того, все почтовые отделения на территории региона будут принимать монеты от населения для оплаты товаров и услуг.

Поделимся с вами хитростью: заранее распределите монеты по номиналу, чтобы сократить время на обслуживание в отделениях банков и почты. А адреса банков, принимающих мелочь, вы сможете найти на сайте издания YarReg.ru.

Фото: Яркуб

Текст: Мария Божевикова

Читайте новости в социальных сетях! Подписывайтесь на «Яркуб» во «ВКонтакте» и «Телеграме».

В Ярославле будут судить 36-летнего местного жителя. Мужчину обвиняют в краже девяти миллионов рублей из хранилища банка, а также в покушении на мошенничество на сумму в 211 миллионов рублей.

В 2016 году мужчина являлся ведущим специалистом по работе с клиентами филиала ПАО «Росгосстрах Банк». Тогда же он украл более девяти миллионов рублей из хранилища операционного офиса, а также пытался с сообщниками похитить более 211 миллионов рублей, принадлежащих страховой компании ООО «СК «РГС-Жизнь».

Спустя несколько лет розыска ярославец был задержан в Перу, и в марте 2023 года мужчина был экстрадирован из Перу в Россию.

Заключение по делу передано в суд.

Фото: Генпрокуратура РФ

Читайте новости в социальных сетях! Подписывайтесь на «Яркуб» во «ВКонтакте» и «Телеграме».

Банковская карточка — это один из самых популярных финансовых инструментов, который используют миллионы людей во всем мире. Дебетовые карты, безусловно, удобны для пользователей: можно расплачиваться в магазинах, хранить деньги, зарабатывать на кешбэке и проценте на доставке. Но и сами банки тоже выигрывают от выпуска карточек.

Для чего нужна дебетовая карта

Дебетовая карта позволяет владельцу совершать платежи и снимать деньги со счета. В отличие от кредиток, у нее нет заемного кредита, а значит не получиться взять деньги в долг. Тратить можно только свои деньги.

Вместо того, чтобы носить с собой кошелек с тяжелой мелочью и купюрами, достаточно просто взять карту и приложить ее к терминалу. Карточкой можно расплачиваться где угодно: в магазинах, ресторанах, клиниках, автосервисах, на заправках и онлайн.

В чем преимущества дебетовых карт для пользователей

Дебетовые карты обладают рядом преимуществ:

-

Безопасность. Если вы потеряете карту, достаточно заблокировать ее через мобильное приложение или позвонить в банк — все средства будут сохранены.

-

Доступность и универсальность. У карточек множество функций. Вы можете использовать их для перевода денег, оплаты коммунальных услуг, пополнения мобильного телефона и многих других задач.

-

Управление финансами. Почти у каждого банка есть мобильное приложение, в котором удобно отслеживать все пополнения и траты. Подозрительные списания не останутся незамеченными.

Кроме того, у многих банков есть программы лояльности. Партнеры предлагают повышенный кешбэк и скидки. Бонусы, как правило, эквивалентны настоящим деньгам, поэтому их можно потратить на любые покупки.

Зачем банкам нужны дебетовые карты

Одна из основных целей банков — привлечение новых клиентов. Выпуск универсальных и удобных карточек помогает им в этом. К тому же банки зарабатывают на выпуске и обслуживании продукта. Также взимают плату за онлайн-переводы и снятие в банкоматах.

Привлечь новых клиентов помогает и дополнительные услуги. Некоторые банки выпускают отдельные карты для детей, зарплатных клиентов, автолюбителей и так далее. У каждого продукта свои условия и преимущества.

Дебетовые карты — это не просто удобный инструмент для личных финансов. Они берут на себя всю роль в системе банковских услуг, обеспечивая безопасность клиентов, удобство и широкий функционал. В свою очередь, банки предоставляют свои дебетовые карты для расширения клиентской базы, увеличения объемов операций и предоставления дополнительных услуг, что позволяет укрепить позиции на финансовом рынке.

Читайте новости в социальных сетях! Подписывайтесь на «Яркуб» во «ВКонтакте» и «Телеграме».